110223 view

インボイス制度とは?開始時期や企業の対応すべき内容を紹介

消費税に関する新しい方式としてインボイス制度の導入が決定しています。

本制度は適格請求書等保存方式とも呼ばれ、インボイス(適格請求書)の発行と保存によって、消費税の流れをより明確にすることが主な目的です。

今回は、消費税やインボイス制度の概要、開始日までに企業が対応すべき具体的な内容などについて紹介します。

もくじ

そもそも消費税とは?

消費税とは、製品やサービスなどの販売や提供に対して課される税金です。

消費税の税率は、標準税率が10%(消費税率7.8%・地方消費税率2.2%)、軽減税率が8%(消費税率6.24%・地方消費税率1.76%)です。

なお、軽減税率とは、酒類・外食を除く食料品や、定期購読契約が締結され週2回以上発行される新聞に適用される税率です。

消費税率が10%に引き上げられる際に、低所得者層に配慮する観点から導入されています。

消費税の申告・納税が必要なのは、課税期間と基準期間の課税売上高が1千万円を超える製造・卸売り・小売などの各事業者と保税地域から外国貨物を引き取る業者などです。

これら課税事業者は、納税地の所轄税務署長に対して、課税期間末日の翌日から2カ月以内(個人事業者は翌年の3月31日まで)に、消費税及び地方消費税の確定申告書を提出したうえで、消費税額を納付します。

なお、基準期間の課税売上高が1千万円以下の事業者は免税事業者と呼ばれ、原則消費税の申告と納税が免除されます。

ただし、基準期間の課税売上高が1千万円以下であっても、課税事業者の選択は可能です。

なお、消費税(10%)の負担と納付の流れは次のようになっています。

たとえば、生産・製造業者Aが卸売業者Bに製品を販売した場合の売上が5万円であれば、受け取る消費税は5千円です。

生産・製造業者Aは、この5千円を申告して納付します。

次に、生産・製造業者Aから仕入れた製品を、卸売業者Bが小売業者Cに卸した場合の売上が7万円であれば、受け取る消費税は7千円です。

ただし、納付税額は7千円ではありません。

仕入れ時に支払った消費税分の5千円が差し引かれるため、卸売業者Bが申告して納付するのは2千円になります。

さらに、卸売業者Bから仕入れた製品を小売業者Cが10万円で消費者に販売したとします。

すると、受け取る消費税は1万円ですが、仕入れ時に支払った消費税分の7千円が差し引かれるため、小売業者Cが申告して納税するのは3千円です。

最後に、A・B・Cの合計納付額である1万円を消費者が支払います。

このように、事業者の役割は消費者から預かった消費税の申告と納税であって、消費税を負担しているわけではありません。

消費税を支払うのは、あくまで製品やサービスなどの消費者です。

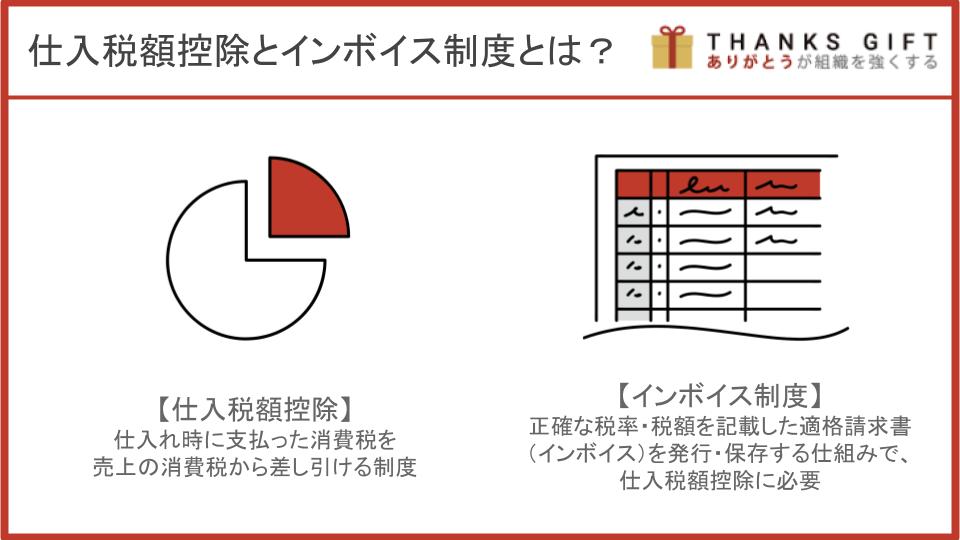

仕入税額控除とインボイス制度とは?

課税事業者は、確定申告を行うことで仕入税額控除が受けられます。

本控除は、課税売上にかかる消費税から、課税仕入れ時に発生する消費税額分を差し引ける制度です。

その目的は、生産や流通段階における課税の累積防止にあります。

消費税は支払い時に必ず発生する税金のため、重ねて課税されることが少なくありません。

そのため、納税義務がない消費税を控除することで、2重、3重の課税を防いでいます。

なお、本控除を受けるには、区分記載請求書等保存方式に則り、一定の事項が記載された帳簿や区分記載請求書などの保存が必要です。

ただし、本方式は令和5年9月までで、令和5年10月1日からは適格請求書等保存方式が導入されます。

本方式が導入されるのは、軽減税率の導入(令和元年)によって消費税率が10%と8%の複数税率になったことで、より正確な経理処理が必要になるのが主な理由です。

本方式は、通称インボイス制度と呼ばれていて、基本的に現行の区分記載請求書等保存方式の仕組みを継承しつつ、一定の変更点を加えています。

継承するのは帳簿の保存で、その方法は区分記載請求書等保存方式と同様です。

変更されるのは、請求書などの保存についてです。

区分記載請求書等保存方式で保存する請求書は区分記載請求書などでしたが、新たな方式では適格請求書とも呼ばれるインボイスの保存に変更されます。

インボイスとは、売手(免税事業者を含む)が買手に正確な消費税率や税額などを伝えるための手段のことです。

インボイスには、適格請求書発行事業者名や登録番号、取引年月日、取引内容、税率ごとに区分して合計した対価の額、適用税率、税率ごとに区分した消費税額、書類の交付を受ける事業者名を記載します。

インボイスは、書面以外にも電磁的記録(電子データ)による提供も可能です。

売手はインボイスを7年間保存するとともに、買手からインボイスの提供を求められた場合には必ず発行する義務があります。

ただし、インボイスを発行できるのは、納税地を管轄する税務署長の登録を受けた適格請求書発行事業者だけです。

また、発行を受けた買手には、売手と同じくインボイスを7年間保存する義務が生じます。

なお、インボイスの発行を受けられるのは課税事業者だけです。

インボイス制度対策として必要な具体的内容

インボイス制度の開始までに、事業者は主に2点の具体的な対策が必要になります。

1点目は、インボイスが発行できる適格請求書発行事業者になるための適格請求書発行事業者の登録申請です。

申請方法は次の通りです。

まず、納税地を管轄する税務署長に適格請求書発行事業者の登録申請書を提出します。

本申請書の様式(法人用)は、国税庁のHPからダウンロード可能です。

記入するのは、事業所や納税地の住所、事業所名、法人番号、事業者区分(課税か免税か)、税理士署名などです。

そのうえで、別用紙にある免税事業者の確認欄(免税事業者のみ)と登録要件の確認欄への記入を行います。

申請は書面の他、e-Taxでも行えます。ど

ちらも手数料はかかりません。

申請後に税務所による審査が行われ、問題がなければ登録簿への登載されたうえで登録開始通知が申請者に届きます。

なお、現時点で負担が大きいと考える免税事業者に関しては、経過措置期間が設けられています。

その間の免税事業者からの課税仕入れに関しては、令和5年10月1日〜令和8年10月1日までは80%、令和8年10月1日〜令和11年10月1日までは50%の控除が可能です。

そのため、免税事業者は経過措置期間が終了するまでは、適格請求書発行事業者になるかどうかの決断を猶予できます。

2点目は、インボイスに対応したシステムの導入です。

具体的には、インボイスを電子的に保存するためのシステムを導入します。

インボイス制度では、書面ではなく電子メールなどによるインボイスの提供も可能です。

これを電子インボイスと呼びますが、この方法で送信されてきた場合、そのインボイスは電子帳簿保存法に準じた方法による保存(電子保存)が求められます。

おすすめのエンゲージメント向上ツール「THANKS GIFT」

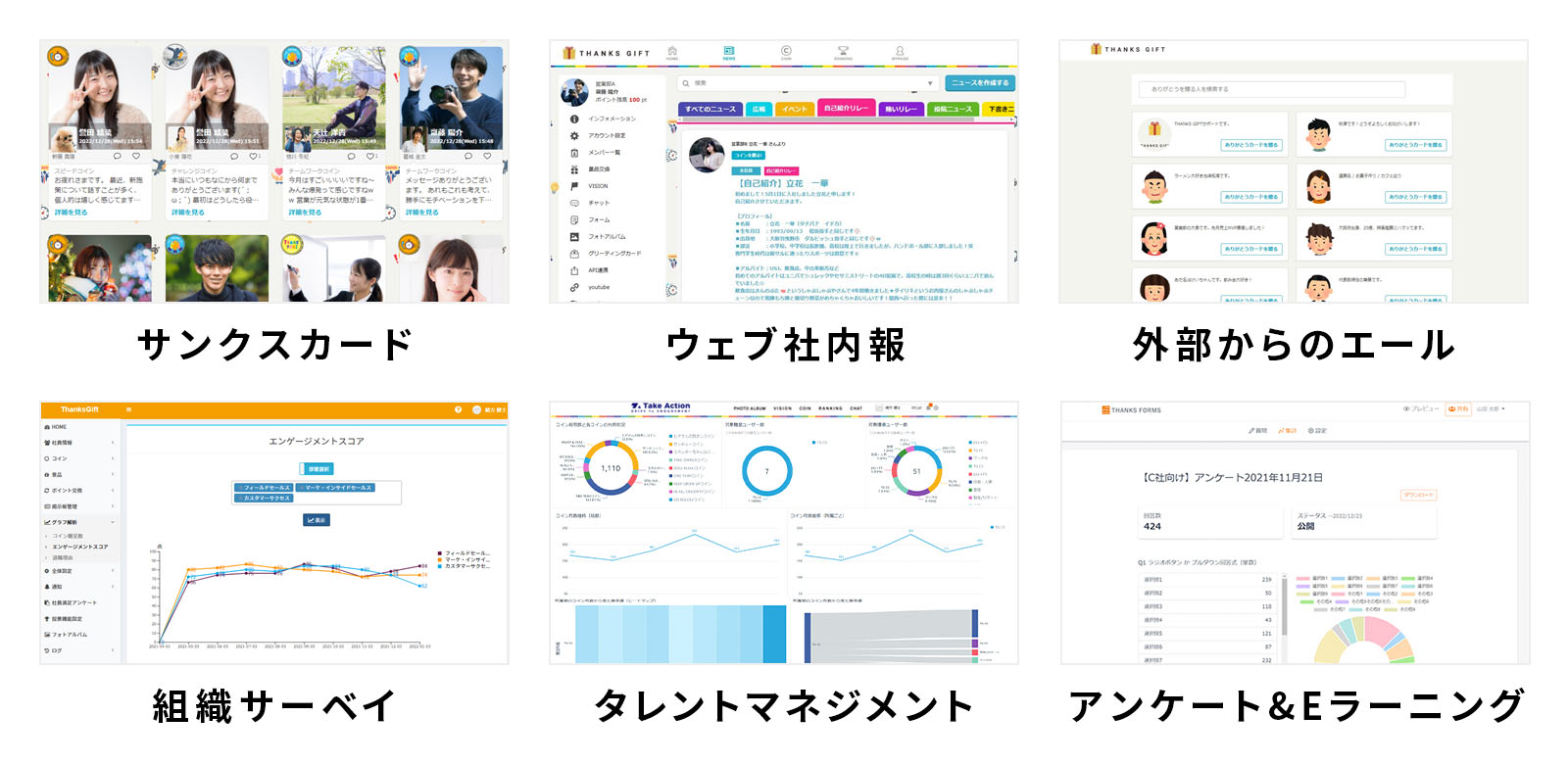

THANKS GIFT(サンクスギフト)は、感謝を贈り合うことで社内コミュニケーションを活性化させ、社内文化を醸成でき組織や社内の生産性向上、エンゲージメント向上に寄与するツールです。

大手IT製品レビューサイトでは、プロダクトの機能の豊富さや使いやすさ、サポートの充実度などで評価いただき、複数のカテゴリにおいて満足度No.1を獲得しています。

THANKS GIFTの資料ダウンロードページはこちらをクリックください

THANKS GIFT(サンクスギフト)は、感謝や称賛を伝え合うサンクスカードをはじめ、経営者の思いや従業員のコミュニケーションを活性化させるWeb社内報、組織の課題を把握するための組織サーベイなど、組織づくりを行う上で必要な機能を搭載したプロダクトです。

『THANKS GIFT』で従業員が定着・活躍できる組織を作りましょう

今回は、消費税やインボイス制度の概要、開始日までに企業が対応すべき具体的な内容などについて紹介しました。

従業員が定着・活躍できる組織を作るために、自社の従業員の特徴や強みをしっかりと把握し、それぞれがやりがいを持って仕事を行えるよう、人員配置や教育、社内制度を通じた支援を行いましょう。

「THANKS GIFT」は、エンゲージメントを向上させる上で重要な理念浸透や社内コミュニケーションを活性化させる、Web社内報やサンクスカードなどの機能を搭載した社内コミュニケーションツールです。

「THANKS GIFT」を活用して従業員エンゲージメントや働きがいを向上させる取り組みを開始しませんか?

ぜひ、サービス紹介資料をダウンロードいただき、貴社の人材定着の活動に活用できそうかご確認ください。

エンゲージメントクラウド

『THANKS GIFT』の

資料ダウンロードはこちらから

- サービス資料に含んでいるもの

-

- 機能概要

- 導入企業インタビュー

- 料金体系

- サポート体制