86026 view

福利厚生費とは?経費計上の条件や計算方法を紹介

福利厚生を充実させて従業員満足度を高めたいと考えている経営者や人事担当者は多いでしょう。

しかも福利厚生費は法人税の非課税対象のため、節税効果もあります。

とはいうものの、どのような費用でも福利厚生費にできるわけではありません。

そこで今回は、福利厚生費とはなにか、どのような場合に経費として認められるのかについて詳しく紹介します。

もくじ

【おすすめ】利用したい福利厚生ツール

福利厚生で活用したいツールとしておすすめなのは、『THANKS GIFT』です。

THANKS GIFTは、感謝や賞賛のメッセージと一緒に社内ポイントを付与して送付することができ、その貯まった社内ポイントを景品と交換できる機能があり、この景品との交換を福利厚生としてご活用いただく事例が増えています。

景品は、企業独自に設定ができ、従業員のモチベーション向上と共に、組織力の強化に繋がります。

ツールの機能詳細は、下記リンクから資料をダウンロードいただけますので、ぜひ内容をご確認ください。

福利厚生費とは?

福利厚生とは、企業が従業員に対して労働対価とは別に支払う報酬のことです。

福利厚生には大きく分けて「法定福利厚生」と「法定外福利厚生」の2種類があります。

福利厚生費とは、法定福利厚生にかかった費用とそれ以外の法定外福利厚生にかかった費用を合わせたものです。

1.法定福利厚生

法定福利厚生とは、条件を満たしている従業員に対して企業が支払うことが法律で義務付けられているものです。

たとえば、健康保険料や厚生年金保険料、雇用保険料などが主なものとして挙げられます。

2.法定外福利厚生

一方、法定外福利厚生とは、法律で義務付けられているわけではないものの、企業が独自に従業員に対して提供しているもののことです。

そのため、どういった法定外福利厚生があるかによってその企業の「らしさ」や「文化」が生まれるといえます。

法定外福利厚生の主なものは交通費や施設の利用、お祝い金、法定に上積みされた休暇制度などです。

そのほか、企業によっては社員食堂の設置やさまざまな研修の実施、社宅や家賃・住宅ローン補助、持株会や個人年金のような財産形成サポートなどを行っている場合もあります。

↓福利厚生の具体的な内容について紹介した記事はこちら↓

福利厚生の種類と具体的な提供内容23つを紹介

福利厚生を充実させることのメリット

福利厚生を充実させるメリットとしてまず挙げられるのは、従業員の業務に対するモチベーションが向上することです。

さらに、企業への帰属意識が高まることで生産性の向上も期待できます。

従業員満足度が低い場合、いくら新規社員を採用してもすぐに離職してしまい、現場における生産性が下がるだけでなく、何度も採用活動を行わなければならなくなるでしょう。

充実した福利厚生制度があると従業員満足度が高まるだけでなく、働きやすい会社としてその企業の社会的な信頼度も高まります。

その結果、企業のブランド価値が上がり、採用活動をしやすくなります。

↓社内ポイントを福利厚生として活用する効果について紹介した記事はこちら↓

社内ポイントを活用した福利厚生とは?仕組みや導入の効果を紹介

福利厚生を充実させることのデメリット

その一方、福利厚生を充実させることのデメリットとして挙げられるのは、当然のことながら福利厚生にはそれなりのコストがかかるということです。

また、そうした制度を管理するための手間と時間もかかることになります。

企業側はどこまでのことならできるのかをしっかり見極めなければなりません。

とはいうものの、企業が従業員に対して福利厚生として支払った費用は福利厚生費として経費に計上できます。

この福利厚生費は税法上、原則経費として損金算入が認められています。そのため、福利厚生を充実させればそれだけ法人税を節税できるというわけです。

福利厚生費と消耗品費や交際費の違い

福利厚生のためにかかった費用が福利厚生費として認められるためには、法人税の課税対象となる消耗品費や交際費との違いについてしっかり把握しておかなければなりません。

経費が福利厚生費として認められなければ、法人税の節税対策としてのメリットが得られないためです福利厚生費と消耗品費とのもっとも大きな違いは、その費用が実際の業務に関係しているかどうかです。

企業が何かを購入した際、その購入したものやサービスが企業の通常業務に直接関係するものであれば、それは消耗品費です。

たとえば、制服を支給した場合、その制服は業務に直接関係するものですから、費用は消耗品費となりますが、業務とは直接関係がない費用なのであれば、その金額は福利厚生費として計上できます。

さらに、消耗品費には「金額が10万円以下であること」や「使用期限が1年未満であること」といった条件もあります。

また、福利厚生費によく似た項目として交際費があります。

交際費とは、その企業が社外の誰かに対して行った接待の費用や贈答の費用です。

一方、福利厚生費は社内の従業員やその家族に対して支払った費用です。

そのため、慰安旅行(4泊5日以内で全従業員の半分以上が参加している場合)や社内の従業員が行った忘年会の費用(ただし、従業員が半額以上を負担している場合)などは交際費ではなく福利厚生費となります。

経費を福利厚生費として計上する際に注意するべきポイント

経費を福利厚生費として計上する際にはいくつかの注意するべきポイントがあります。

1.給与に該当しないものであること

まず挙げられるのは、その費用が給与ではないことです。

福利厚生は労働対価である給与とは別に企業が従業員に対して支払うものですので、ボーナスなども福利厚生費ではなく給与の扱いになります。

2.特定の従業員だけでなく、全従業員が対象であること

次に、その費用が特定の従業員ではなく全従業員を対象にしたものであることです。

福利厚生は企業がすべての従業員に対して行うものでなければなりません。

社長や管理職だけが使用するものやサービス、企業の中の特定の業務についている従業員だけが特権として受けているようなものやサービスを福利厚生費として計上することはできません。

3.金額が社会通念上、妥当な金額であること

また、福利厚生費は社会通念上妥当である必要があります。

一般社団法人「日本経済団体連合会」が行った調査によれば、2017年の従業員1人あたりの福利厚生費は1カ月につき108,355円となっています。

これは全産業の平均金額ですが、福利厚生費の相場としてはおおむね1従業員につき1カ月10万円程度だと考えておいた方がよいでしょう。

そうした金額を超えてしまっている場合、税務調査で指摘される可能性があります。

たとえば忘年会の費用でも1人あたり3万円などあまりに高額であった場合には、福利厚生費として認められないケースもあります。

福利厚生費を経費として計上する方法

それでは、実際に福利厚生費を経費として計上するにはどのようにすればよいのでしょうか。

損益計算書においては、福利厚生費は「販売費及び一般管理費」の項目になります。

この項目には福利厚生費だけでなく、従業員に対する給与や消耗品費、交際費も含まれるので混同しないように注意が必要です。

申告書の勘定項目においては、福利厚生費は法定福利厚生費とそれ以外の福利厚生費に分けて記入します。

法定福利厚生費の項目には、健康保険料や厚生年金など各保険ごとに金額を記入しましょう。

法定福利厚生以外の法定外福利厚生費は福利厚生費の項目に記入します。

食事代や住宅費用、レクリエーション費用、慶弔・見舞金などの項目を使用するとよいでしょう。

この際に注意するべきポイントは、経理担当者が変わっても混乱することがないよう、できるだけ一般的な勘定項目を使用することです。

【関連記事】人気の福利厚生代行サービス3選!福利厚生がもたらす効果を紹介

おすすめのエンゲージメント向上ツール「THANKS GIFT」

THANKS GIFT(サンクスギフト)は、感謝を贈り合うことで社内コミュニケーションを活性化させ、社内文化を醸成でき組織や社内の生産性向上、エンゲージメント向上に寄与するツールです。

大手IT製品レビューサイトでは、プロダクトの機能の豊富さや使いやすさ、サポートの充実度などで評価いただき、複数のカテゴリにおいて満足度No.1を獲得しています。

THANKS GIFTの資料ダウンロードページはこちらをクリックください

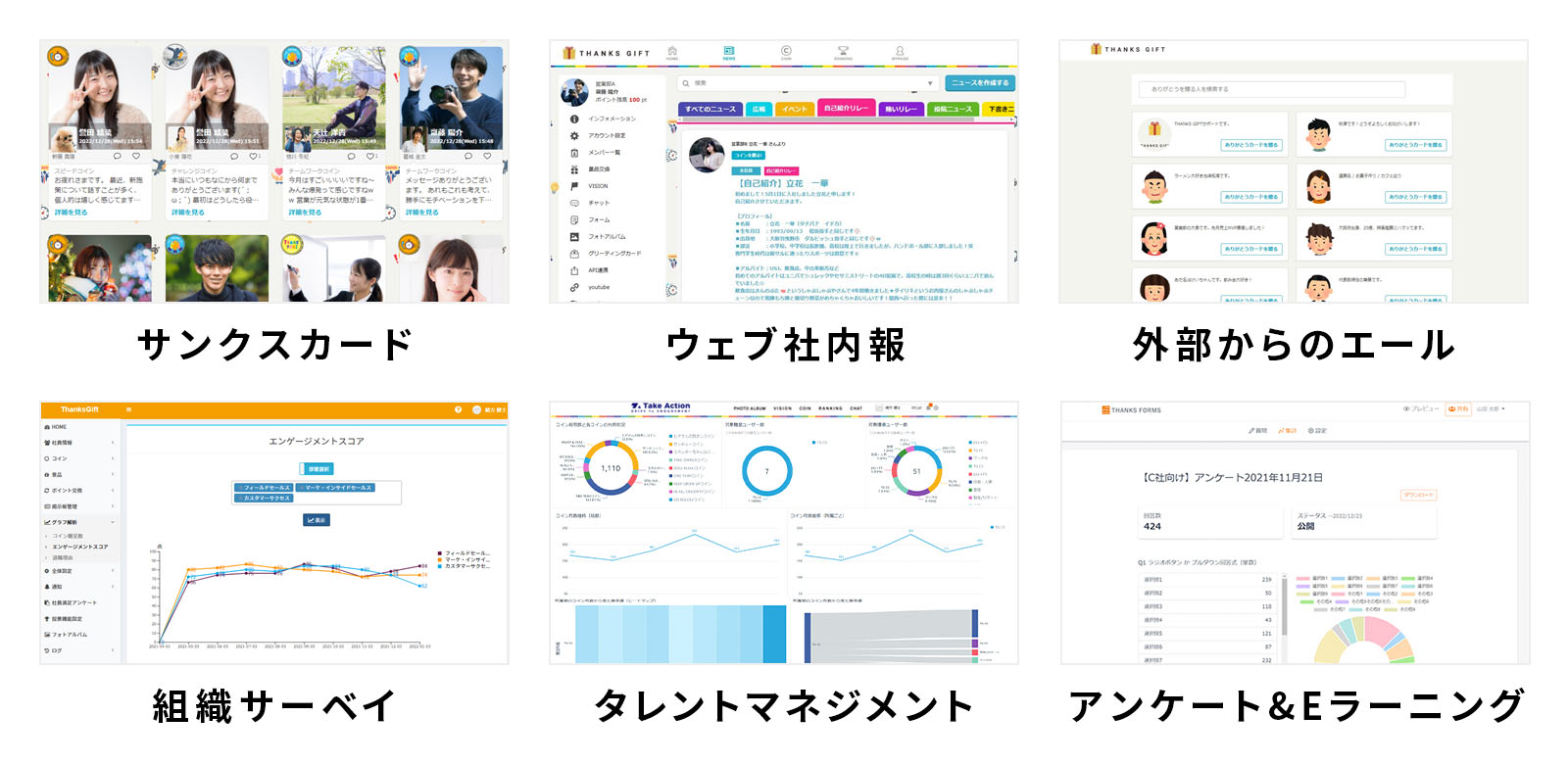

THANKS GIFT(サンクスギフト)は、感謝や称賛を伝え合うサンクスカードをはじめ、経営者の思いや従業員のコミュニケーションを活性化させるWeb社内報、組織の課題を把握するための組織サーベイなど、組織づくりを行う上で必要な機能を搭載したプロダクトです。

『THANKS GIFT』で、従業員が定着・活躍できる組織を作りましょう

今回は、福利厚生費の意味や福利厚生費の計上方法などについて紹介しました。

従業員が長く定着したり、日々の仕事を行う上で手当は非常に重要ですので、自社の課題に合わせて必要な手当は何か、本当に必要なのかを確認してみてください。

エンゲージメントクラウドの『THANKS GIFT』は、サンクスカードやチャットの機能を通して、日々の従業員の感謝や称賛のやり取りをきっかけに社内コミュニケーションを活性化させたり、もらったポイントを福利厚生サービスとの交換することが可能なサービスです。

ぜひ、サービス紹介資料をダウンロードいただき、組織の活性化とともに福利厚生の仕組みとして活用できそうかご確認ください。

エンゲージメントクラウド

『THANKS GIFT』の

資料ダウンロードはこちらから

- サービス資料に含んでいるもの

-

- 機能概要

- 導入企業インタビュー

- 料金体系

- サポート体制