48313 view

通勤手当とは?課税・非課税ルールや交通費との違いを紹介

企業が従業員に支給する手当の中でも、特に多くの企業が支給する代表的なものに「通勤手当」が挙げられます。

通勤手当の有無は求職者が応募先を選ぶ際のポイントにもなるため、ぜひとも導入したいところです。

そこで今回は、通勤手当の基礎知識や課税ルール、交通費との違いなどについて紹介します。

もくじ

通勤手当とは?

通勤手当とは、従業員がオフィスに出社するためにかかる通勤費用のすべてまたは一部を、企業側が支給する支援制度のことです。

通勤費用はほぼ毎日発生し、オフィスと自宅との距離や交通手段によっては大きな出費となってしまいます。

通勤費用をすべて自分で負担するとなれば、従業員は負担を減らすために自宅から徒歩や自転車で通える範囲の企業を選ぶようになるでしょう。

その結果、採用時に人材が集まらなくなったり、従業員が離職したりする可能性もあります。

これでは企業として生産性や競争力を維持するのは難しいため、従業員が通勤費を気にせず働けるよう、福利厚生の一環として通勤手当を支給する企業が多いです。

通勤手当の支給内容や告知方法

通勤手当は法律で実施が義務付けられたものではありません。

導入するかどうか、誰にいくら支給するかなど、細かい条件は企業が自由に決めて構いません。

一般的には、電車やバスなどの公共交通機関を利用した場合に、自宅の最寄駅からオフィスの最寄り駅までかかる交通費を支給するケースが多いでしょう。

1カ月・3カ月・6カ月など定期券を購入したほうが割安なため、定期券代を通勤手当とする企業も少なくありません。

コスト削減のためにも、さまざまな交通手段のうち最も効率的かつ経済的な方法を見極めて支給するのがおすすめです。

通勤手当の支給内容を決めた場合は、支給する基準や対象者、支給金額、支給方法など細かい規定を定めて就業規則に明記しておきましょう。

内容を変更した際や新たに従業員を雇用した際などは、通勤手当の支給に関する内容を忘れずに従業員へ説明する必要もあります。

↓会社が支給する手当一覧を紹介した記事はこちら↓

会社が支給する手当の種類や内容の一覧を紹介

通勤手当は課税と非課税どっち?

本来、給与とは別に支給される「手当」と名の付くものは、所得税の課税対象となります。

ところが、通勤手当に関してはオフィスへの出社にかかる交通費=実費を補填するものであり、妥当な金額であれば所得とはいえません。

このため、一定の限度額までであれば非課税となっています。

実際には支給される通勤手当が限度額を超えるケースはほとんどないため、実質的に通勤手当は非課税と考えて良いでしょう。

ちなみに、非課税となる限度額はどのような手段で通勤しているかによって変わります。

自転車や自家用車など、自分の持ち物で通勤している場合は距離によって1カ月あたりの限度額が設定されており、片道2km~10km未満なら4200円までが非課税です。

10km~15km未満なら7100円、15km~25km未満までは1万2900円、25km~35km未満は1万8700円までと、距離に応じて段階的に非課税額が増えていきます。

2km未満は全額課税対象となるので、自転車や自家用車通勤を考えている場合は注意しましょう。

バスや電車などの公共交通機関で通勤する場は、1カ月あたり15万円が非課税の限度額となります。

公共交通機関に加えて自転車や自家用車も利用している場合は、公共交通機関の1カ月分の定期代と、距離に応じた自転車・車の1カ月分の非課税限度額を合算して15万円までが限度です。

公共交通機関の場合は3カ月や6カ月の定期代を通勤手当とするケースも多く、定期の購入時に15万円を超えてしまうこともありますが、あくまでも1カ月分に換算して15万円を超えていなければ問題ありません。

通勤手当と交通費の違い

通勤手当と似た支援制度に、「交通費」があります。

交通費とは、従業員が営業や出張などのために社外へ出て、電車・バス・飛行機・タクシーなどを利用した場合に発生する移動料金のことです。

自家用車を利用した場合、有料道路の料金やガソリン代などが交通費と見なされることもあります。

これらは業務目的で発生した費用であるため、従業員ではなく企業側が負担するのが一般的です。

まずは従業員が自分の所持金から交通費を支払い、後日領収書などを企業に提出して交通費を受け取ることになります。

交通費の支給方法は企業によって異なり、申請すれば数日で給与口座に振り込まれることもあれば、給与と一緒にまとめて振り込まれることもあります。

通勤手当と混同されやすいですが、通勤手当は毎日の出勤にかかる費用であり、交通費は営業や出張の際にだけ発生する費用です。

交通費は通勤手当のようにいつ、どこへ、いくら発生するか決まっているわけではありません。

(要注意)通勤手当の不正受給に該当するケース

通勤手当は、従業員の自宅からオフィスまで、効率的かつ経済的な手段や経路で通勤した場合にかかる費用を補填するのが基本です。

ところが、中には申請した内容とは異なる手段・経路で通勤している従業員もいるため注意しなければなりません。

たとえば、電車を利用すると申請して通勤手当を受け取っているにもかかわらず、実際には自転車で通勤しているケース。

この場合、通勤にはほとんど費用がかからないため、受け取った通勤手当は通勤以外の目的に使用することができます。

また、従業員が引越しにより通勤の手段や経路が変わったにもかかわらず、それを企業に申請していなかったケース。

新居が引越し前よりもオフィスに近い場所にあれば、その分通勤手当も少なくなるはずです。

ところが、自宅が変わったことを企業に申請しなければ以前の通勤手当がそのまま支給されることになり、浮いた分のお金を通勤以外に使用できるようになります。

これらのようなケースは本来必要な通勤費ではなく、通勤手当の不正受給に当たる場合もあります。

不正受給はもちろん企業にとって無駄な支出になるため、通勤手当の不正受給は絶対に防がなければなりません。

常に正確な住所や通勤経路を把握する仕組みを整え、不正受給が発覚した場合の対処法なども決めておきましょう。

引越しや通勤手段・経路の申請漏れなど、うっかりミスの場合は過払い金の返還だけで済ませても良いですが、従業員が故意に不正を行うなど悪質な場合は懲戒処分を下すなど厳しい対処も必要です。

通勤手当の内容だけでなく、罰則についても就業規則に明記しておきましょう。

おすすめのエンゲージメント向上ツール「THANKS GIFT」

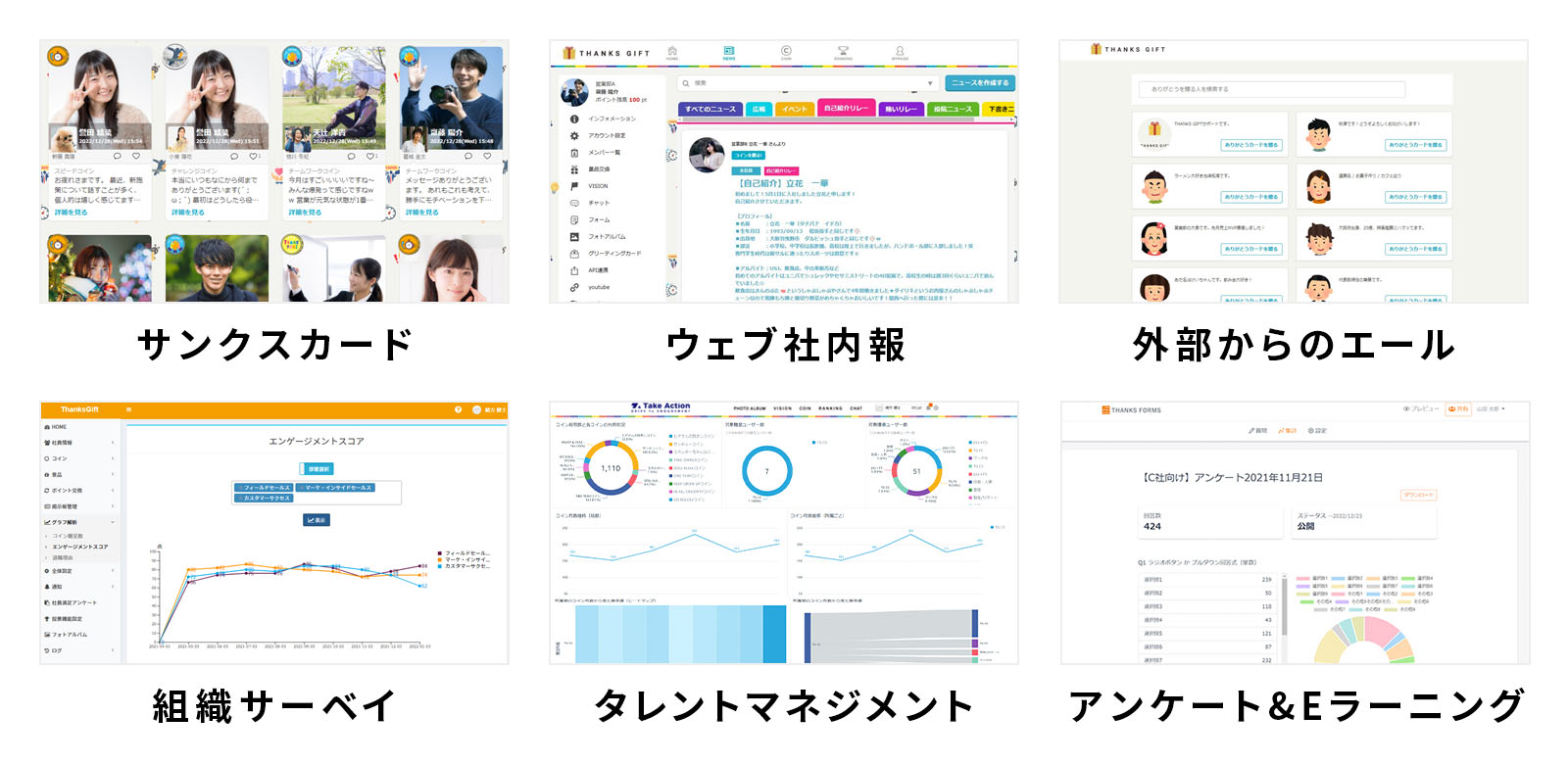

THANKS GIFT(サンクスギフト)は、感謝を贈り合うことで社内コミュニケーションを活性化させ、社内文化を醸成でき組織や社内の生産性向上、エンゲージメント向上に寄与するツールです。

大手IT製品レビューサイトでは、プロダクトの機能の豊富さや使いやすさ、サポートの充実度などで評価いただき、複数のカテゴリにおいて満足度No.1を獲得しています。

THANKS GIFTの資料ダウンロードページはこちらをクリックください

THANKS GIFT(サンクスギフト)は、感謝や称賛を伝え合うサンクスカードをはじめ、経営者の思いや従業員のコミュニケーションを活性化させるWeb社内報、組織の課題を把握するための組織サーベイなど、組織づくりを行う上で必要な機能を搭載したプロダクトです。

『THANKS GIFT』を活用して、従業員が定着・活躍できる組織を作りましょう

今回は、通勤手当の基礎知識や課税ルール、交通費との違いなどについて紹介しました。

従業員の定着や活躍を支援する際は、福利厚生は非常に重要ですので、自社の課題に合わせて必要な福利厚生は何か、本当に必要なのかを確認してみてください。

エンゲージメントクラウドの『THANKS GIFT』は、サンクスカードやチャットの機能を通して、日々の従業員の感謝や称賛のやり取りをきっかけに社内コミュニケーションを活性化させたり、もらったポイントを福利厚生サービスとの交換することが可能なサービスです。

ぜひ、サービス紹介資料をダウンロードいただき、組織の活性化とともに福利厚生の仕組みとして活用できそうかご確認ください。

エンゲージメントクラウド

『THANKS GIFT』の

資料ダウンロードはこちらから

- サービス資料に含んでいるもの

-

- 機能概要

- 導入企業インタビュー

- 料金体系

- サポート体制