12359 view

ボーナスとは?金額の計算方法や支給日、回数について紹介

毎月支給される給与とは別に支給されるボーナスを楽しみに仕事をしているという人もいるのではないでしょうか。

ボーナスにはいくつか種類があることや、税金や社会保険料が控除されることも知っておきたいポイントです。

今回は、ボーナスの意味や種類、計算方法、支給日・回数などについて紹介します。

もくじ

ボーナスとは?

労働者は最低でも1カ月に1度、基本給に住宅手当や扶養手当などを加えた固定給が支払われます。

月々の給与とは別に臨時で支払われるものがボーナスです。

ボーナスは「特別手当」「賞与」と呼ばれることもあります。

定期的な給与は、毎月1回以上、一定の期日に支給することが労働基準法で規定されており、企業側の義務です。

それに対して、ボーナスは賃金の一部ではあるものの、支払うか否か、支払い時期はいつか、などが法律で定められているわけではなく、企業側の義務ではありません。

このことから、ボーナスを支給しない企業もあれば、年に3回以上支給する企業、業績によって支給するか否かを決める企業など、対応は企業によってさまざまです。

基本的にボーナスの支払い対象は正社員であり、契約社員やパート、アルバイトは対象外ですが、企業によっては正社員以外も支払い対象となる場合があります。

ボーナスの種類

ボーナスには大きく分けて3つの種類があります。

1.基本給連動型賞与

まずは基本給連動型賞与で、年功序列が基本であった日本の民間企業で最も多く採用されているボーナス形態です。

基本給の〇カ月分という計算方法で算出されます。

なお、基本給は月々に支払われる給与から役職手当や残業手当などの各種手当を差し引いた基本の給与です。

基本給は、勤続年数や職種、技能などに基づいて企業が決めており、給与明細書や雇用契約書に明記されています。

そのため、同じ月給であっても基本給に手当が上乗せされている場合と基本給だけの場合では、基本給が高い人のほうがもらえるボーナスは多くなります。

2.業績連動型賞与

業績連動型賞与は、営業利益や経常利益など企業の業績に応じて支給額が変動するボーナスのことをいいます。

業績連動型賞与は成果型の支給方式です。

従業員個人やチームの成績、成果を出すまでのプロセスを評価することで個々の従業員に対するボーナスの支給額が決まります。

年功序列のようにある年齢ごとに一律の金額が支給されるのではなく、成果を出せばその分多くのボーナスがもらえるため、従業員のモチベーション維持につながることがメリットです。

海外では、成果に応じて報酬を与える業績連動型賞与が一般的な賞与形態とされています。

3.決算賞与

この他、その年の業績が好調で黒字だった場合に、決算月前後に臨時ボーナスとして社員に還元されるのが決算賞与です。

社員にとっては臨時ボーナスをもらえるメリットがある一方で、企業にとっては決算賞与を社員に支給することで課税対象となる利益を少なくでき、法人税の節税効果が期待できます。

決算賞与の支給時期は法律で定められており、事業年度終了の翌日から1カ月以内が期限です。

そのため、3月決算の企業は4月末まで、6月決算の企業は7月末まで、12月決算の企業は翌年1月末までが決算賞与の支給期限となります。

ボーナス支給金額の計算方法

ボーナスには額面と手取りがあり、両者の金額は違います。

額面は、企業が定めた規定に基づいて計算された金額で、基本給×〇カ月分の計算式で出される金額です。

一方、手取りは額面から所得税と社会保険料(健康保険料・厚生年金保険料・介護保険料・雇用保険料)を差し引いた金額であり、額面より手取りは少なくなります。

ボーナス支給日に振り込まれるのは手取りの金額です。

所得税は個人の所得に対してかけられる国税の一つであり、1年間の所得から所得控除を差し引いた課税所得に所得税率を掛け合わせて算定されます。

ボーナスから控除される所得税の計算式は、{ボーナス-(健康保険料+厚生年金保険料+雇用保険料)}×ボーナスに対する源泉徴収税率です。

ボーナスに対する源泉徴収税率は、ボーナス月の前月の給与から社会保険料を差し引き、扶養人数を考慮して計算します。

なお、住民税はボーナスから控除されません。

健康保険料率は都道府県や加入する健康保険組合によって異なり、介護保険料を支払う40歳以上と39歳以下でも異なります。

ボーナスから控除される健康保険料の計算式は、ボーナス(1000円未満は切り捨て)×健康保険料率÷2です。

健康保険料は企業と折半して支払うため、2で割ります。

ボーナスから控除される厚生年金保険も企業と折半して支払うこととなっており、計算式はボーナス(1000円未満は切り捨て)×厚生年金保険料率÷2です。

なお、厚生年金保険料率は勤めている企業や住所地に関わらず同率となっています。

介護保険料に関しては、ボーナスも通常の給与と同じ扱いです。

介護保険料の控除は40歳以上65歳未満の労働者のボーナスのみが対象となり、39歳未満のボーナスは控除の対象になりません。

ボーナスから控除される雇用保険料の計算式はボーナス×0.003です。

なお、雇用保険の負担率は企業の事業内容によって異なり、農林水産、清酒製造、建設業を除く一般の事業の場合、労働者負担率が0.3%、事業者負担が0.6%で合計0.9%となっています。

↓業界別のボーナス支給額について紹介した記事はこちら↓

業界別のボーナス支給額の平均やボーナスの有無について紹介

ボーナスの支給日

ボーナスの支給日は民間企業と公務員で異なります。

民間企業の場合は明確な定めがあるわけではなく、それぞれの企業ごとにさまざまです。

国家公務員のボーナスは人事院規則により、夏は6月30日、冬は12月10日と定められています。

地方公務員は各自治体によって異なるものの、国家公務員の支給日に近いタイミングで支給されることがほとんどです。

民間企業の場合は夏が6月下旬~7月15日頃、冬が12月上旬~15日頃に支給されることが多くなっています。

↓ボーナスの査定期間について紹介した記事はこちら↓

ボーナスの査定期間はいつ?査定内容や支払日について紹介

ボーナスの支給回数

ボーナスの支給回数は、多くの企業で夏と冬の年に2回に設定しているのが一般的です。

しかし、決算賞与を支給する、企業の収入月に合わせてボーナスを支給するなどの事情から、年に3回ボーナスを支給する企業もあります。

決算賞与は企業の業績によって支給されるため、必ず年に3回支給されるわけではありません。

企業の収入月に合わせてボーナスが支給される場合は、支給日が夏と冬ではない可能性があります。

なお、定期的な賃金とは別に支給される賃金は、年に3回までならボーナスとして算定可能です。

年4回以上支給される場合はボーナスとしては取り扱われず、通常の定期給与として取り扱われます。

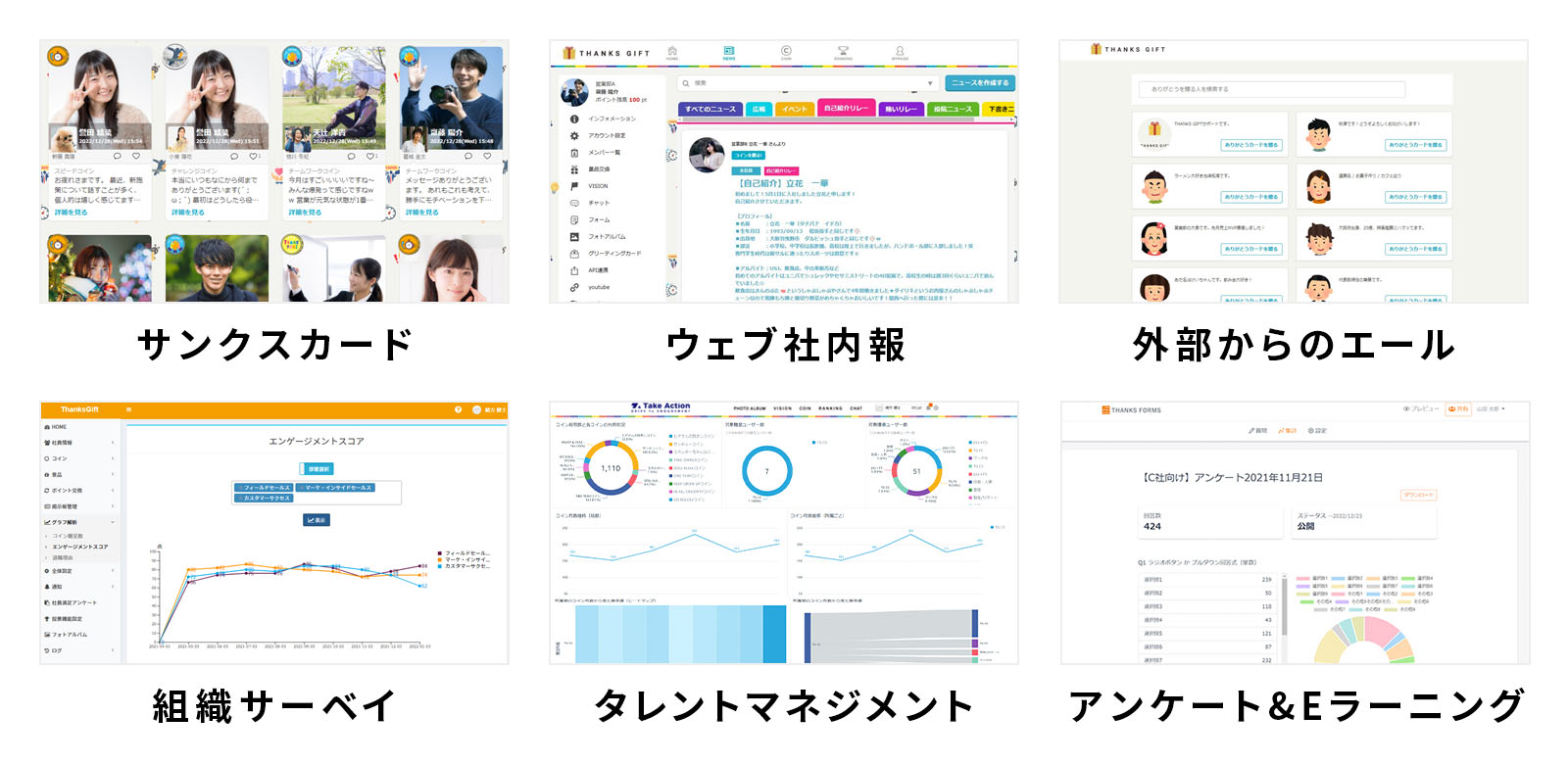

おすすめのエンゲージメント向上ツール「THANKS GIFT」

THANKS GIFT(サンクスギフト)は、感謝を贈り合うことで社内コミュニケーションを活性化させ、社内文化を醸成でき組織や社内の生産性向上、エンゲージメント向上に寄与するツールです。

大手IT製品レビューサイトでは、プロダクトの機能の豊富さや使いやすさ、サポートの充実度などで評価いただき、複数のカテゴリにおいて満足度No.1を獲得しています。

THANKS GIFTの資料ダウンロードページはこちらをクリックください

THANKS GIFT(サンクスギフト)は、感謝や称賛を伝え合うサンクスカードをはじめ、経営者の思いや従業員のコミュニケーションを活性化させるWeb社内報、組織の課題を把握するための組織サーベイなど、組織づくりを行う上で必要な機能を搭載したプロダクトです。

ボーナスなどの福利厚生を活用し、従業員が定着・活躍できる組織を作ろう

今回は、ボーナスの意味や種類、計算方法、支給日・回数などについて紹介しました。

従業員が定着・活躍できる組織を作るために、自社の従業員の特徴や強みをしっかりと把握し、それぞれがやりがいを持って仕事を行えるよう、人員配置や教育、社内制度を通じた支援を行いましょう。

『THANKS GIFT』は、エンゲージメントを向上させる上で重要な理念浸透や社内コミュニケーションを活性化させる、Web社内報やサンクスカードなどの機能を搭載した社内コミュニケーションツールです。

『THANKS GIFT』を活用して従業員エンゲージメントや働きがいを向上させる取り組みを開始しませんか?

ぜひ、サービス紹介資料をダウンロードいただき、貴社での活動に活用できそうかご確認ください。

エンゲージメントクラウド

『THANKS GIFT』の

資料ダウンロードはこちらから

- サービス資料に含んでいるもの

-

- 機能概要

- 導入企業インタビュー

- 料金体系

- サポート体制